Стоп лосс и тейк профит

Многие трейдеры могут успешно назвать направление рынка, найти точку входа, однако, часто выходят из своих сделок слишком рано — это связано с незнанием таких инструментов как стоп лосс(stop loss) и тейк профит (take profit) и нежеланием (неумением) их правильно использовать в трейдинге.

Скажите, как часто у вас возникают подобные ситуации?

-

Цена возвращается к месту входа, и вы закрываете позицию (также может быть, что цена активирует защитный ордер stop loss) прямо перед разворотом рынка в правильном направлении.

Почему так происходит? Основная причина - размещение стоп-лосса слишком близко к текущей рыночной цене.

-

Вы не знаете куда точно установить тейк профит. Вы, к примеру, помещаете его на уровне, а цена не доходит несколько пунктов и разворачивается и вы теряете честно заработанную прибыль.

Почему так происходит? Определение цели для прибыли — один из самых сложных аспектов торговли. Правда, знание того, где установить take profit вовсе не обязательно должно быть проблемой!

В этой статье мы расскажем просто о сложном: как и где выставлять и как рассчитать стоп лосс и тейк профит, чтобы получить максимальную прибыль от торговли.

Содержание:

-

Правила выставления stop loss для различных рыночных ситуаций

-

Как правильно перемещать стоп лосс? Советы по управлению защитным ордером stop loss:

Что такое stop loss(стоп лосс)?

Форекс трейдеры используют много полезных инструментов в повседневной торговле. Пожалуй, один из самых часто используемых - это стоп-лосс.

Форекс трейдеры используют много полезных инструментов в повседневной торговле. Пожалуй, один из самых часто используемых - это стоп-лосс.

Stop loss - это прежде всего ордер, который :

-

размещается, чтобы защитить торговый капитал капитал,

-

остается в ожидании до тех пор, пока цена не достигнет определенного уровня,

-

автоматически закрывает позицию с потерями.

Другими словами, ордер Stop Loss пытается ограничить убыток трейдера в конкретной сделке.

Установка стоп-лосса особенно полезна:

- для устранения эмоций в процессе принятия решений,

-

для того, чтобы "освободить" трейдера - у него нет необходимости постоянно контролировать что происходит на рынке.

Общая теория установки Stop loss

Стоп лосс должен располагаться на некотором логическом уровне. Это означает, что если цена достигнет такого уровня, то сигнал, по которому была открыта сделка, больше не действителен. Это также уровень, имеющий смысл в контексте всей структуры рынка.

Есть два основных метода для закрытия сделок на основе логики:

-

Трейдер позволяет цене достичь заданного защитного уровня Стоп Лосс;

-

Трейдр закрывает сделку вручную, когда на рынке образовался сигнал (например, price action) против открытой позиции.

И два метода, основанные на эмоциях:

-

Автоматический запуск Margin Call и закрытие транзакции брокером, так как не был установлен Stop Loss и цена далеко ушла в направлении, противоположному открытой сделке;

-

Ручное закрытие, потому что трейдер думал, что цена достигнет уровня Стоп Лосс. Он чувствует неприятные эмоции, ведь рынок движется в противоположном направлении, чем он ожидал. Однако нет никакого сигнала, который подтвердил бы закрытие позиции, поэтому он действует под влиянием эмоций.

Трейдер всегда должен сначала думать о риске, а уже затем о прибыли. То есть, в 2 раза больше внимания должно быть сосредоточено на возможности понести убыток в каждой из заключаемых сделок. Определение уровня размещения Стоп-Лосса, позволяет рассчитать правильный размер позиции согласно правил мани менеджмента в трейдинге.

Многие трейдеры стремятся установить стоп-лосс как можно ближе к уровню входа, потому что они хотят иметь возможность открывать прзицию большего размера. Однако, это можно назвать "самоубийством торгового счета". Установив стоп слишком близко, вы практически не даете себе шанс заработать. Это противоречит базовым принципам профессиональной торговли, согласно которым установка защитного стопа должна зависеть от сигнала и рыночных условий, а не от того, сколько денег трейдер хочет заработать.

Как правильно определять размер стоп лосса и место его размещения можно прочитать в статье https://forex-method.xyz/vash-stop-loss-slishkom-zhestkiy

Примеры установки ордера stop loss

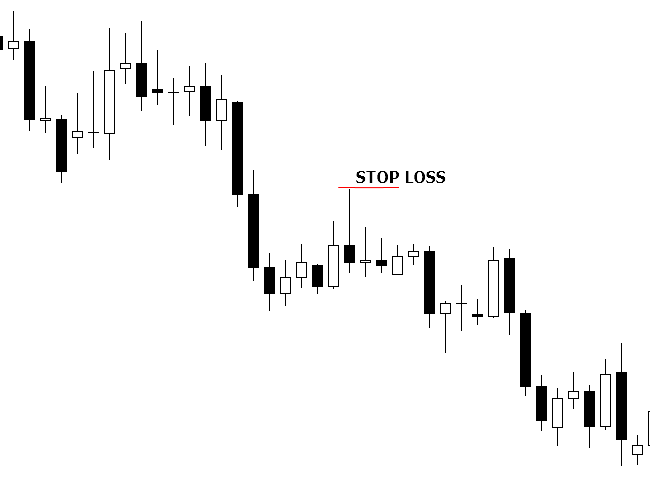

Давайте посмотрим на некоторые примеры логической установки Stop Loss. В каждой торговых ситуаций показан способ выставления стоп лосса, который можно считать наиболее безопасным. То есть таким, который дает достаточно много места для движения в нужном направлении, а также является логичным в общей структуре рынка.

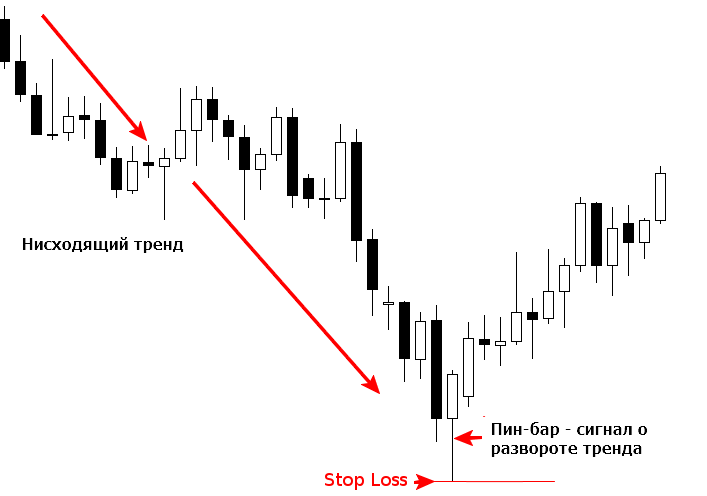

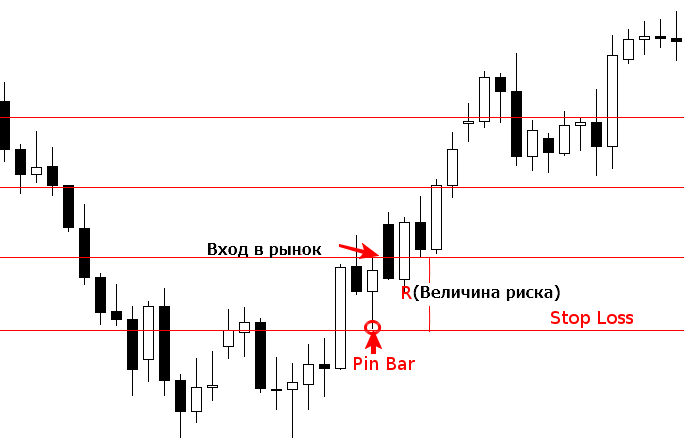

Стоп лосс при торговле пин-барами

Самое логичное и безопасное место для Stop Loss в торговле Pinbar находится чуть выше или чуть ниже хвоста. В случае нисходящего тренда, такого, как в примере ниже, стоп-лосс будет чуть выше хвоста пин-бара. Под «чуть выше» подразумевается диапазон от 1 до 10 пунктов выше максимума этой свечи. Есть несколько других, более продвинутых способов определения этого уровня, но тот, который показан на рисунке ниже, является одним из классических.

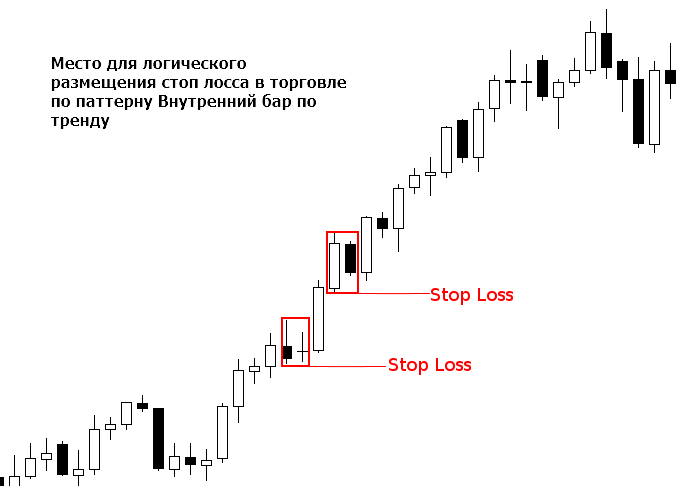

Как установить stop loss при торговле паттерна Inside Bar (внутренний бар)

Самое логичное и безопасное место для Stop Loss в случае сигнала Inside Bar - это сразу за главной (материнской) свечой.

Установка стоп лосса при торговле против тренда

Торгуя против тренда, Stop loss следует размещать сразу после максимума или минимума свечи, которая является сигналом о потенциальном изменении тренда.

На рисунке ниже мы видим, что нисходящий тренд продолжался до самой нижней свечи. Это была свеча Pin Bar, которая и дала сигнал о смене тренда. Стоп Лосс был установлен прямо под минимумом этой свечи - это самое естественное место. Рынок должен достичь этого уровня, чтобы доказать, что мы не правы. Это самая безопасная и логичная настройка уровня Stop Loss, когда мы хотим "ловить минимумы". В случае разворота восходящего тренда, защитный уровень находится выше максимума сигнальной свечи, которая свидетельствует о развороте.

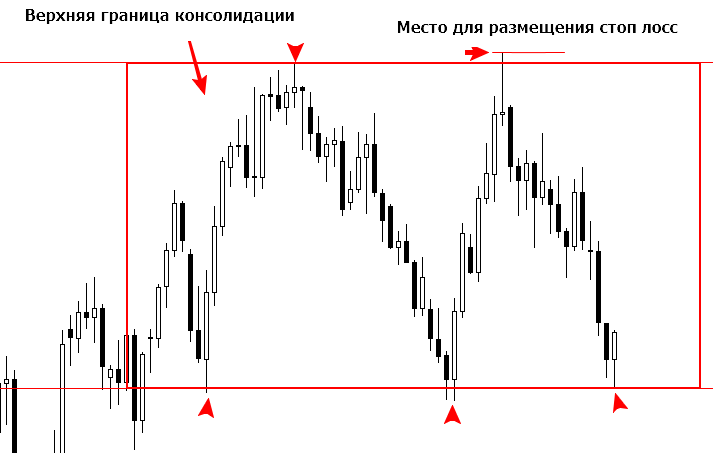

Stop loss при торговле в зоне консолидации

Сигналы Price Action, которые предоставляют большие торговые возможности, часто можно увидеть на границах зоны консолидации. В таких ситуациях мы должны устанавливать Стоп Лосс сразу за границей зоны, либо за максимумом (минимумом) сигнальной свечи, в зависимости от того, что будет дальше. Например, если у вас пин-бар в верхней части зоны консолидации, а его максимум немного ниже границы консолидации, то лучше установить Стоп-лосс выше границы консолидации, а не чуть выше максимума пин-бара. На приведенном ниже графике такой проблемы не было. На вершине консолидации появился пин-бар, пик которого слегка пробил уровень границы. Лучшее и наиболее очевидное место для Stop Loss - чуть выше хвоста пин-бара.

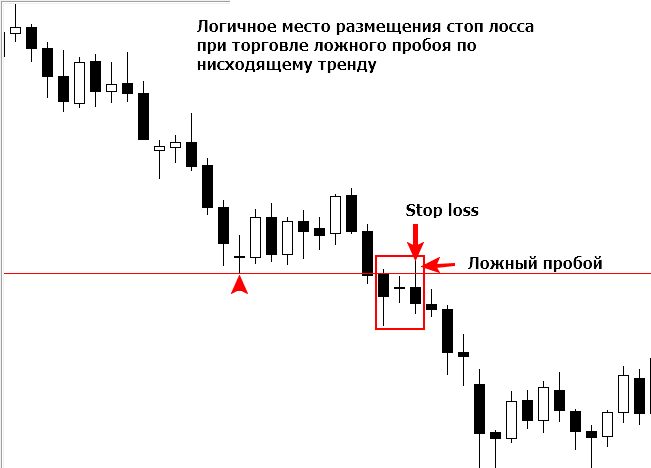

Stop loss при торговле по тренду

Когда цена движется в тренде и происходит коррекция или возврат к уровню, указывающему на продолжение движения тренда, у нас обычно есть два варианта. Первым является установка Стоп Лосс чуть выше максимума формации (нисходящий тренд) или чуть ниже ее минимума ( восходящий тренд ). Второй вариант - использовать уровень S/R и поставить стоп лосс за его пределы. На приведенном ниже графике у нас есть пример формирования ложного прорыва вверх через уровень сопротивления в нисходящем тренде. Наиболее логичные места для stop loss - чуть выше максимума свечи, образовавышей ложный пробой или чуть выше уровня сопротивления.

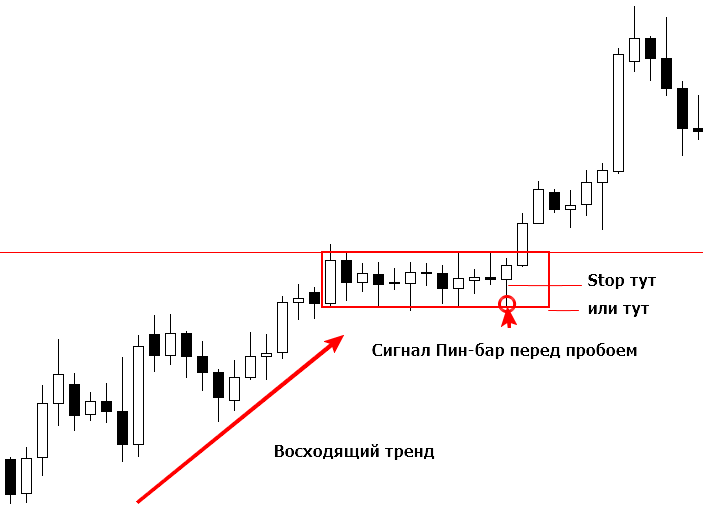

Выставление stop loss при торговле пробоев

Когда рынок находится в тренде, мы часто видим, что цена останавливается и консолидируется в определенной области, а затем продолжает двигаться. После таких периодов консолидации обычно бывает значительное движение в соответствии с тенденцией, что дает трейдеру отличные возможности для заработка. Есть два варианта установки защитного ордера, и они изображены на рисунке ниже. Это может быть место 50% диапазона консолидации или ниже / выше пробойных свечей - в приведенном ниже примере это паттерн Pin bar. Логическое объяснение установки Стоп Лосс в центре области консолидации заключается в следующем: если рынок после пробоя возвращается к этому уровню в 50%, то такой пробой, вероятно, не очень силен и может быть сведен на нет. Стоп-лосс на более коротком расстоянии увеличивает соотношение потенциальной прибыли / риска.

Как правильно двигать стоп лосс? Советы по управлению защитным ордером stop loss.

При управлении сделкой всегда появляется много важных вопросов. Трейдеры часто с ними сталкиваются и ищут идеи для решения. Одним из таких вопросов можно назвать управление споп лоссом. Вот такой вопрос недавно задали трейдеру Джастину Беннетту: "Как лучше двигать стоп лосс и нужно ли вообще это делать?"

Понимание того, когда нужно перемещать стоп лосс и в какое место - является одним из самых сложных элементов трейдинга. Конечно, речь идет здесь о перемещении Stop loss (SL) только для защиты прибыли, и никогда наоборот.

Слишком быстрый перенос SL может повлечь ранний выход из сделки. С другой стороны, если передвинуть SL слишком поздно - это может привести к ненужным потерям.

В этом материале разберем различные варианты управления стоп лоссом, а также плюсы и минусы каждого из них. Рассмотрим процесс перемещения стопа, в том числе и в безубыток.

Варианты выставления стоп лосса

Когда мы принимаем какое - либо решение, хорошо посмотреть на ситуацию со стороны, чтобы понять какие возможные варианты существуют. Это помогает структурировать данное решение, после чего можно сделать наилучший выбор.

У трейдера есть всего 3 варианта решения, когда речь идет об размещении и (или) перемещении stop loss:

-

Выставляем один раз и больше не трогаем;

-

Выставляем и двигаем впоследствии;

-

Не используем совсем.

Хотя номер 3 - так же возможный вариант, использовать его не рекомендуется! Очень многие трейдеры потеряли значительную сумму денег из-за того, что пренебрегли использованием стоп лосса. Не совершайте подобную ошибку! Стоп лосс не только поможет вам защитить свой торговый капитал, но и позволит правильно определить размер вашей позиции.

Итак, у нас остались номер 1 и 2 из списка выше . Хотя первый вариант, безусловно, лучше, чем последний, я (Джастин Беннет) не могу вспомнить недавнюю ситуацию, в которой я использовал стоп-лосс, но не передвигал его, когда рынок начинал двигаться в мою пользу.

Однако, ключевым параметром в этой ситуации является время. Передвинете стоп слишком рано, и будете выбитыми из рынка раньше, чем у сделки появится шанс на развитие. Переместите стоп лосс слишком поздно, и понесете бессмысленные потери.

Поскольку мы уже определили подходящие варианты, давайте обсудим некоторые детали.

3 шага для перемещения stop loss

Уже очень много написано на тему в чем заключается процесс правильного трейдинга. Дело в том, что секрет успеха в комбинации нескольких взаимосвязанных процессов, одним из которых и является правильное управление стоп лоссом.

Если кратко, то для решение двигать стоп лосс или нет нужно принимать, отслеживания движения рынка. Смысл точно такой же, как и при начальном выставлении защитного ордера SL.

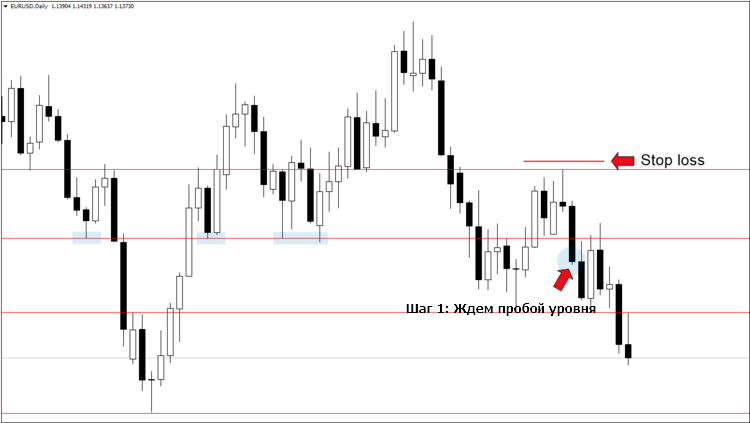

Шаг 1. Ждем, пока цена пробьет следующий ключевой уровень.

Что касается многих стратегий price action, то они, в основном, ориентированы на анализ дневных графиков. В связи с этим, закрытием дня мы считаем закрытие нью-йоркской сесии в 17:00 EST (23:00 CET). Это важно не только для анализа графика в поиске сигналов на покупку или продажу, но и для перемещения ордера SL.

При условии, что вы торгуете на рынке, для которого характерен импульс, вам следует подождать, пока день на нем не закроется выше или ниже следующего ключевого уровня, прежде чем принимать решение о переносе стоп-лосса.

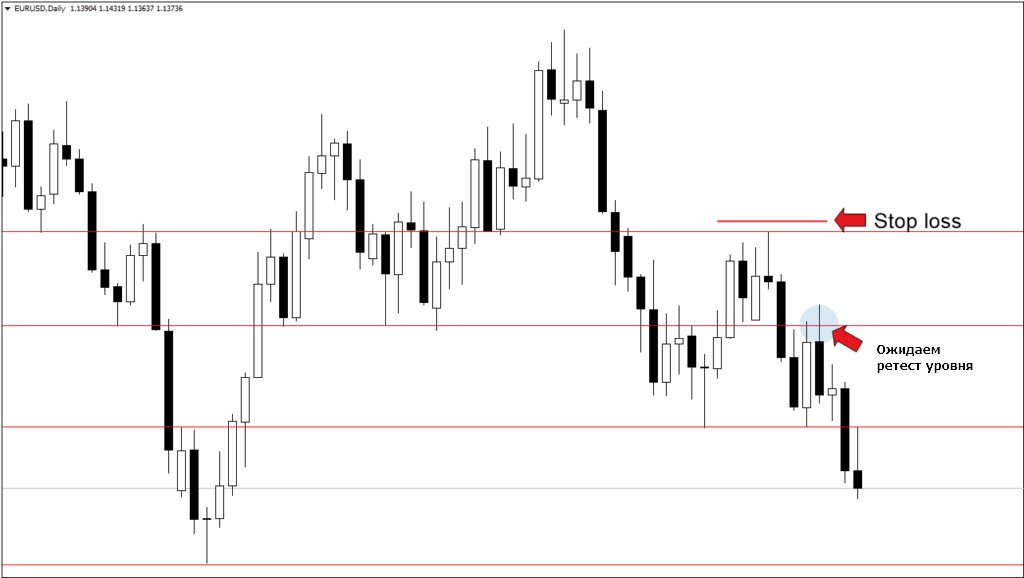

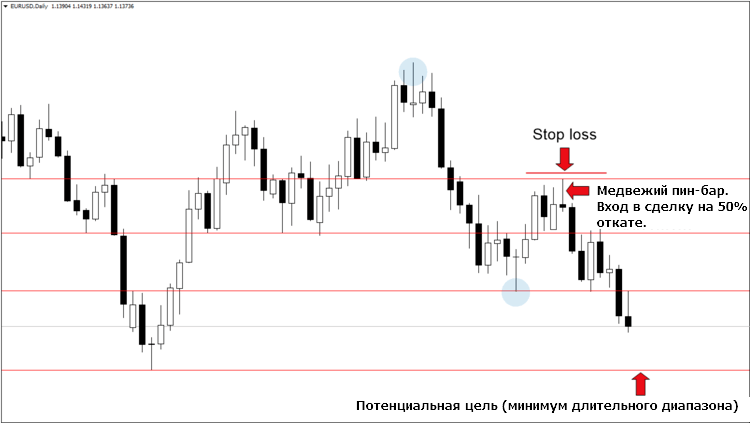

Рассмотрим для примера дневной график EURUSD.

На графике видно, что перед формирование медвежьего пин-бара рынок двигался немного боком, но текущий тренд указывал на возможное продолжение снижения. В этой сделке первоначальный стоп лосс должен быть размещен выше тени свечи (пин-бара) или выше уровня сопротивления, как на рисунке выше.

Если мы хотим перенести стоп лосс важно дождаться, когда рынок предоставит соответствующий случай. Если вы трейдер, торгующий на дневном таймфрейме, то важно дождаться когда свеча закроется под, как в данном случае (или над, если тренд восходящий), следующим ключевым уровнем.

Закрытие дня ниже следующего ключевого уровня подтвердило пробой. Этот элемент завершает первый шаг в нашем трех этапном процессе управления стоп лоссом.

Шаг 2. Ждем повторное тестирование.

Обратите внимание, что здесь от нас потребуется много терпения. Это неслучайно. Когда вы торгуете на дневном временном интервале, иногда может потребоваться несколько дней для того, чтобы появилось надежное место, куда можно спрятать стоп.

Опять же, целью не является как можно более быстрый переход к безубытку. Я заранее извиняюсь, если это звучит оскорбительно, но перемещение SL при достижении прибыли в 10 пунктов является ошибкой новичка. Если вы перенесете стоп лосс слишком рано, то гарантированно быстро будете выбитыми из рынка.

У ожидания повторного тестирования уровня две причины:

-

Помогает подтвердить прорыв (см. шаг 1);

-

Дает нам отправную точку.

Давайте посмотрим на наш пример EURUSD.

Обратите внимание, как после входа в короткую позицию нужно было ждать закрытие сессии ниже ключевого уровня. Затем, потребовалось ждать еще несколько дней, прежде чем рынок снова протестировал пробитый уровень поддержки как новое сопротивление.

Можно также перенести стоп лосс за хай первой медвежьей свечи, которая появилась сразу после пин-бара. Это вполне рабочий вариант. Однако это может быть неудобно на неустойчивом рынке.

Да, это довольно консервативный подход. Не обязательно ждать пробоя уровня с его последующим тестированием, но это даст наилучшую возможность для рынка работать на вас.

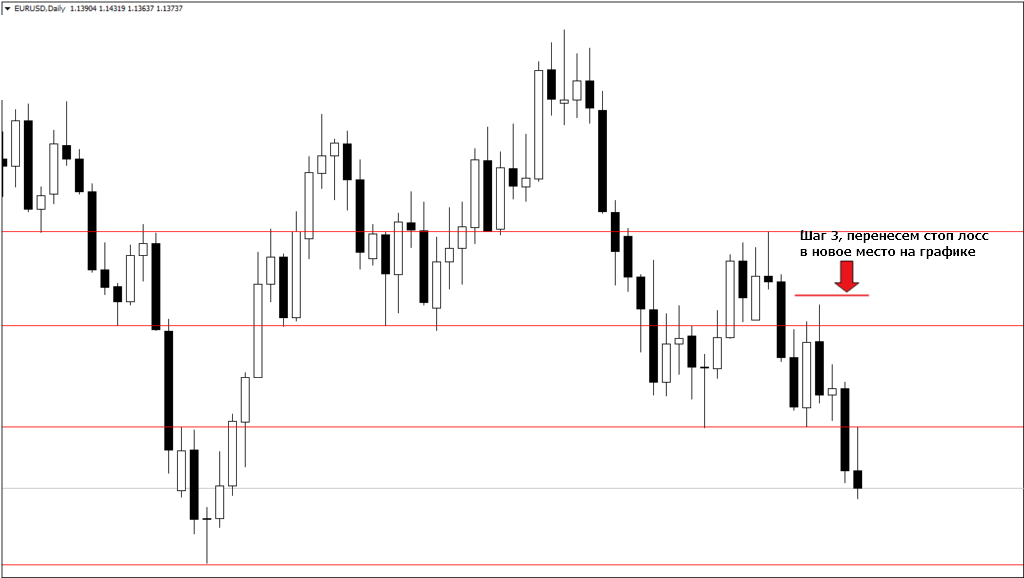

Шаг 3: Перенесите стоп-лосс.

Последний шаг состоит в том, чтобы собственно передвинуть стоп-лосс. Конкретные методы различаются в зависимости от торговой платформы, в то время как для подавляющего большинства, использующего терминал ]]>MetaTrader]]>, достаточно просто перетащить линию стопа на новый уровень

Новая позиция для заказа SL зависит от того, как рынок снова протестировал уровень на втором шаге. Лучше всего, чтобы ордер всегда находился на уровне, который отрицал бы сделку, если бы он был достигнут ценой.

Вернемся к нашему примеру на EURUSD.

После очередной проверки ключевого уровня нового сопротивления, пара показана довольно стремительное движение вниз. Стоп-лосс был размещен примерно на 10-20 пунктов выше максимума свечи, которая тестировала сопротивление.

В этой ситуации, если вдруг пара покажет сильное движение вверх и позиция будет закрыта, есть хороший шанс, что пара продолжит расти, поэтому вышеуказанное место для стоп лосса имеет смысл.

Продолжайте перемещать стоп лосс таким образом, пока рынок не достигнет вашей цели или не сработает стоп. Обратите внимание, как пара eurusd красиво отрабатывала уровни и дальше.

Метод передвижения stop loss для "ленивых".

Если вы торгуете на рынке с сильным трендом, то можете использовать правило двух свечей, чтобы определить, когда начинать двигать стоп-лосс.

На первом этапе вы должны дождаться закрытия двух сессий (24 часа) после открытия сделки. В течение этого времени стоп-лосс остается в своем первоначальном положении.

При условии, что рынок все еще движется в тренде в вашу пользу, вы перемещаете стоп-лосс выше или ниже дневной свечи, которая сформировалась после входа в сделку. В ожидании закрытия двух дневных свечей вы позволяете рынку достаточно отойти от уровня входа в позицию. Опять же, это хорошо работает только на трендовом рынке.

Вы также можете использовать три или даже четыре свечи, если хотите. Здесь нет жестких и быстрых правил, потому что все сводится к тому, что лучше для вас. Это также будет зависеть от того, как долго вы планируете держать открытую сделку.

Все, что нужно знать это то, что перемещение стопа после закрытия трех свечей может позволить вам оставаться в сделке в течение длительного времени. Однако, это означает также, что вы можете недополучить прибыль, если рынок пойдет в противоположную сделке сторону.

Перенос stop loss в безубыток.

Представьте на мгновение, что вы только что открыли короткую позицию по EURUSD. Через несколько часов вы проверяете график и видите, что пара снизилась на 30 пунктов. Становится поздно, поэтому вы решаете перевести ордер стоп-лосс в безубыток еще до того, как ложитесь спать.

На следующее утро вы просыпаетесь и видите, что позиция закрыта по стоп лоссу. Печально, но по крайней мере вы не получили убыток, верно?

Далее, через какое-то время вы решаете проверить, что происходит на рынках. К вашему разочарованию, пара eurusd снизилась еще на 100 пунктов.

Видя это, вы решаете повторно занять короткую позицию по рыночной цене. Вы уже пропустили 100 пунктов и уверены, что не пропустите оставшуюся часть движения.

В конце дня курс EURUSD восстановился на 40 пунктов. Не желая сохранять свою позицию на ночь, вы решаете выйти с убытком.

Прошлой ночью вы пошли спать с целью получения прибыли, проснулись без прибыли, а теперь вы ложитесь спать с убытком в 40 пунктов.

Звучит знакомо? Бьюсь об заклад, да. Написание этого сценария возвращает меня к началу моей торговли на Форекс, когда я слишком рано двигал стоп лосс и открывал сделки в страхе пропустить большое движение.

Какое решение?

Дайте рынку место, чтобы дышать. Не совершайте ошибку, двигая стоп-лосс слишком быстро, чтобы избежать потерь.Вместо этого слушайте рынок. Он всегда сообщит вам, когда придет время начинать двигать стоп лосс. Торговля - это попытка найти баланс. Хотя ваша первая и основная задача как трейдера защитить свой капитал, вторая по важности задача - обеспечение рост прибыли.

Вы можете достичь этого, уменьшив свой риск. Если вы рискуете только 1% или 2% своего депозита в каждой транзакции, вы будете гораздо менее подвержены преждевременному изменению стоп лосса. Сокращая риск, вы эффективно защищаете свой капитал и повышаете вероятность совершения выгодных сделок.

Выводы по установке и управлени стоп лоссом.

Как и для большинства вопросов, здесь нет правильного или неправильного решения. Все сводится к тому, что вам нравится, и что дает вам лучший шанс получать стабильную прибыль в долгосрочной перспективе. Помните, что ваша главная задача как трейдера - защитить свой капитал. Это нельзя переоценить. Один из способов сделать это - использовать стоп-лосс для каждой сделки.

От вас зависит, будете ли вы двигать стоп или нет. Однако осознание того, что защита капитала является приоритетом, может служить для вас ориентиром.

Что такое take profit?

Тейк-профит - это ордер, связанный с основной позицией, закрывающий сделку после достижения заданного уровня прибыли. Take Profit позволяет вам достичь заранее определенного финансового результата, но иногда он может ограничивать потенциальную прибыль. Широко распространено мнение, что принять решение, где установить ордер Take Profit намного проще, чем где установить ордер Stop Loss, по крайней мере, психологически. Это называется «Позитивный инвестиционный сценарий».

Исполнение ордера Take Profit позволяет обезопасить прибыль (или уменьшить убытки) от открытой позиции.

Установка ордеров, закрывающих сделку с прибылью (тейк профит) или вообще закрытие сделок - это, пожалуй, самый сложный (как технически, так и эмоционально) аспект трейдинга. Искусство заключается в том, чтобы получить приличную прибыль от сделки, не дожидаясь того, пока цена развернется и прибыль исчезнет. Или не закрывать сделку преждевременно из-за страха. Это трудно из-за нашей человеческой природы, а точнее жадности. Кто захочет закрыть сделку, когда прибыль растет и цена движется в нужном направлении - ведь кажется, что движение будет продолжаться и дальше.

Однако ирония здесь заключается в том, что если вовремя не закрыть прибыльную сделку, это может привести к тому, что цена развернется и прибыль уменьшится. Существует также риск того, что трейдер закроет сделку под влиянием эмоций.

Поэтому, важно научиться входить лишь в такие сделки, где соотношение риска к прибыли составляет от 1:2 и выше.

Общая теория Take profit (Тейк Профита)

После нахождения логического места для размещения Stop Loss, нужно сосредоточиться на определении целевой прибыли и ее связи с принимаемым риском. Мы должны быть уверены, что соотношение риска к прибыли достаточно высоко, в противном случае такую сделку не стоит открывать.

Рассмотрим подробнее.

Сначала вы должны выбрать наиболее подходящее место для Stop Loss в соответствии с ранее описанными методами, а затем место, где вы закроете сделку с прибылью, то есть Take Profit.

Если соотношение этих расстояний от места открытия сделки достаточно велико,то сделку открывать стоит. Тем не менее, вы также должны быть осторожны, чтобы оставаться объективными и не манипулировать этими уровнями просто для того, чтобы получить удовлетворительный уровень риска для получения прибыли и иметь возможность заключать сделки.

На что нужно обращаться внимание при выборе целевой прибыли? На уровни поддержки и сопротивления, основные точки отката, максимумы и минимумы свечей и т. д. Нужно попытаться определить, существует ли важный уровень, который был бы хорошим местом для закрытия сделки с прибылью или уровень, который, вероятно, не позволил бы цене достичь ожидаемой прибыли.

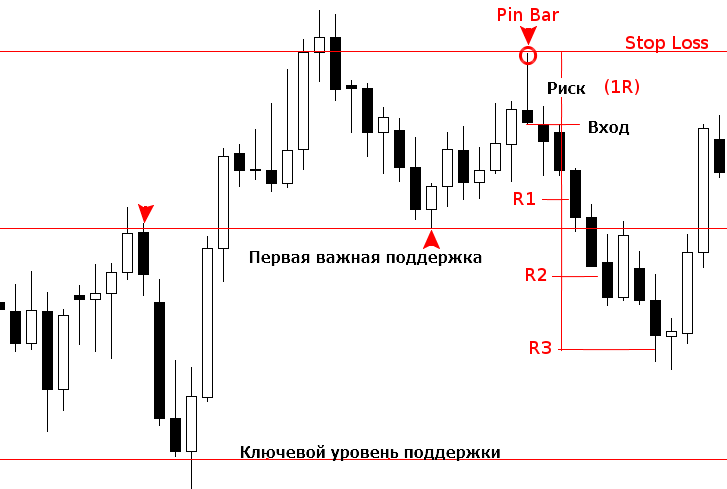

Давайте начнем с примера расчета целевой прибыли, которая кратна величине риска:

На рисунке ниже вы можете увидеть паттерн Pin bar, который появился после того, как рынок начал разворачиваться после нисходящего тренда. Стоп-лосс был установлен чуть ниже минимума свечи Pin Bar. Расстояние от точки входа до стоп-лосса составляет 1R (или можно считать конкретной суммой денег, которой вы рискуете). Затем переместите это расстояние 1R вверх несколько раз, чтобы увидеть потенциальные уровни прибыли. Поищите возможности с соотношением риска и прибыли не менее 1: 2.

На графике ниже вы можете видеть четкий сигнал пин-бар, который образовался возле важного уровня сопротивления, что указывает на высокие шансы движения цены вниз. Сначала нужно определить, где разместить стоп-лосс - в этом случае было выбрано место чуть выше максиума свечи Pin Bar, то есть мы не будем оставаться в короткой позиции, если цена достигнет этого уровня.

Прямо под местом входа находится важный уровень поддержки. Однако, т.к расстояние между этими точками было в 1,5 раза больше риска, и, кроме того, довольно далеко под ним не было никакой другой важной поддержки,было решено открыть позицию. Был шанс, что цена отскочит от первой поддержки, поэтому нужно заранее предположить, что когда она опустится ниже уровня на расстоянии 1R, то можно получить части прибыли здесь. Таким образом, мы потенциально могли заработать 1R, избегая возможного отскока от поддержки.

Оказалось, что цена без особых проблем преодолела первую поддержку и вышла на уровень 3R. Это очень хороший результат, но его не всегда удается достичь. Однако, в этом примере мы попытались показать, как правильно установить стоп-лосс, рассчитать величину риска 1R и найти потенциальный уровень прибыли, кратный риску, исходя из текущей структуры рынка. Следует помнить о ключевых ценовых уровнях, видимых на графике. Если этот уровень ближе, чем 1R, лучше не заключать сделки.

Когда мы пытаемся оценить, стоит ли открывать определенную позицию, мы должны в определенной степени вернуться к истории. Мы делаем это, сначала вычисляя риск и прибыль, а затем оглядываемся назад, чтобы получить объективный предварительный просмотр нашей установки на фоне более широкой структуры рынка, чтобы иметь возможность решить, есть ли у цены шанс достичь ранее определенного уровня прибыли. Мы также должны помнить, что весь этот анализ нужно проводить до открытия позиции, когда наше суждение объективно и лишено эмоций.

Заключение

Трейдер - деловой человек, и каждая сделка, которую он заключает, является коммерческой сделкой. Задумайтесь на минуту о том, как бизнесмен завершает свои деловые операции, когда покупает сеть отелей ... Он тщательно оценивает риск и потенциальную прибыль, а затем решает, стоит ли в нее инвестировать. Мы, трейдеры, действуем одинаково. Сначала мы взвешиваем сумму риска, затем смотрим, что такое потенциальная прибыль, как ее можно получить и можно ли вообще получить прибыль, принимая во внимание структуру рынка. Только тогда мы принимаем окончательное решение о выходе на рынок. Независимо от того, есть ли у вас счет с балансом 100 или 100 000 долларов, процесс расчета риска для потенциальной прибыли всегда происходит одинаково. Уровни стопа также определяются аналогичным образом.

Защита капитала является наиболее важной и основной целью для трейдеров. Это означает, что вы не должны рисковать, если потенциальная прибыль не стоит этого. Профессиональные трейдеры не тратят свой капитал, если отношение риска к прибыли низкое. Мы всегда должны найти объяснение причины, по которой стоит заключать данную транзакцию. Обоснуйте для себя, почему вы должны вложить определенную сумму в сделку, и если вы не можете найти хорошее объяснение, принимая во внимание сигнал и структуру рынка, не открывайте позицию. Каждая транзакция требует тщательного планирования и оценки. Не спешите! Лучше не воспользоваться этой возможностью, чем прыгнуть на рынок под влиянием эмоций, без логического обоснования.

По материалам Нила Фуллера, Джастина Беннета

Доп. Литература:

Трейдеру

Литература по бизнесу, саморазвитию, трейдингу и мотивации

Жанры

Последние материалы

Еще на эту тему:

|

Эта статья отвечает на очевидный, на первый взгляд, вопрос: как рассчитать прибыль от сделки (или профит) на Форекс. Тем не менее большинство... читать |

|

|

Скажите, как часто открывая следующую сделку, вы сверяетесь с каким-либо контрольный списком, чтобы убедиться, что все условия для торговли... читать |

Какое самое трудное решение приходится принимать трейдеру? Очень многие ответят, что это именно выход или закрытие сделки. За годы торговли... читать |

|

В этом материале показан интересный, на мой взгляд, способ наглядного отображения соотношения Риск/Прибыль (Risk / Reward или R/R), который можно... читать |

Время от времени у всех трейдеров случается серия из нескольких потерь подряд. Однако, что определяет, будет ли это насколько опустошающая серия,... читать |

|

Торговый план должен быть у каждого Форекс-трейдера, который хочет стать прибыльным. Тем не менее, к сожалению, многие из тех, кто торгует на... читать |

В сегодняшнем посте мы рассмотрим один из самых популярных вопросов, который задают себе как начинающие, так и уже достаточно опытные Форекс-... читать |

|

Думаю каждый трейдер знает, как важно выбрать правильное место для установки стоп лосса. В этом материале обсудим, почему более широкие стоп лоссы... читать |

Паттерн "Fakey" - один из самых эффективных и любимых трейдерами price action. Для этого можно найти много причин, но основная - это способность... читать |

МЫ ВКОНТАКТЕ - Подпишитесь, чтобы не пропустить новые материалы

© forex-method.xyz, 2024 - любое копирование материалов только при указании ссылки на источник